Монголия – обширная и не имеющая выхода к морю страна. По площади она занимает 1,6 млн кв. км. Численность населения составляет 3,1 млн человек (данные на конец 2016 года). Почти 70% населения Монголии проживает в городах.

На один квадратный километр приходится 1,8 человека (это самый низкий показатель в мире). Средняя продолжительность жизни - 65 лет у мужчин, 70 лет у женщин. Климат Монголии резко континентальный с четырьмя выраженными сезонами, со средней температурой до -32°C в январе и до +38-40°C в летний период.

Быстрые темпы роста монгольской экономики произошли на фоне роста мирового спроса на добычу ископаемых. Так, в 2013 году темпы роста ВВП составили 11,7%. Да, Монголия богата полезными ископаемыми, но ее экономика сильно пострадала в последние годы из-за резкого снижения цен на сырьевые товары и обвала прямых иностранных инвестиций, так как большая часть добывающего сектора имеет экспортную составляющую. Так, экономический рост в Монголии замедлился еще до 1% в 2016 году. При этом нужно отметить, что за последние несколько лет выросла доля ВВП, направленная на здравоохранение. Это привело к тому, что расходы на здравоохранение на душу населения составили $45 в настоящее время.

Недавно Международный валютный фонд подписал с Монголией соглашение о резервном счете. Поскольку Монголия сильно зависит от горнодобывающего сектора, мировой рост цен на сырье дает нам многообещающие прогнозы для будущего роста. По оценкам экспертов, к 2020 году он достигнет 5,9% (табл. 1, рис. 1).

Таблица 1. Макроэкономические показатели Монголии

|

Показатель |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Population GDP per capita (USD) (million) |

2,8 |

2,8 |

2,9 |

2,9 |

3 |

3,1 |

|

GDP per capita (USD) |

3,78 |

4,38 |

4,6 |

4,17 |

3,86 |

3,56 |

|

GDP (USD billion) |

10,5 |

12,4 |

13,3 |

12,2 |

11,8 |

11,1 |

|

Economic growth (GDP, annual variation in %) |

17,5 |

12,5 |

11,6 |

8,1 |

2,4 |

1 |

|

Inflation Rate (CPI, annual variation in %) |

9,2 |

14,3 |

10,5 |

12,8 |

6,6 |

1,1 |

Рисунок 1. Прирост ВВП, %

Система здравоохранения включает в себя 17 специализированных больниц, четыре региональных диагностических и лечебных центра, девять районных больниц, 21 аймачная и 323 сомонные больницы. Кроме того, есть 536 частных больниц. В2002 году в стране было 33 273 работников здравоохранения, из которых 6 823 - врачи. На 10 000 жителей Монголии приходится 75,7 больничных коек.

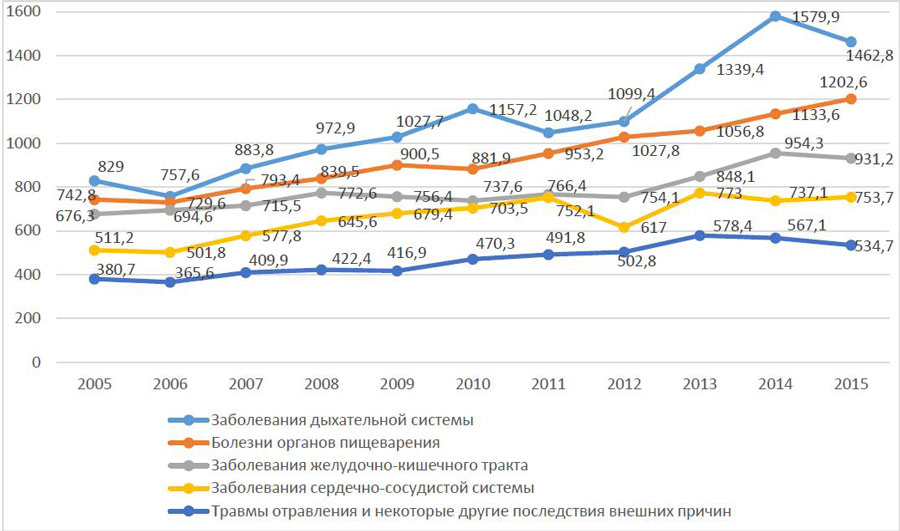

Среди населения наиболее распространены заболевания дыхательной системы, что является следствием резко континентального климата с большими перепадами температуры. На втором месте - заболевания желудочно-кишечной системы и гепатит С и В. На третьей и четвертой позиции – болезни сердечно-сосудистой и мочеполовой систем (рис. 2).

Рисунок 2. Топ-5 неинфекционных заболеваний в период с 2005 по 2015 год, показатель распространенности рассчитан на 10000 населения

Основными причинами смертности среди населения являются: заболевания сердечно-сосудистой системы, различные формы злокачественных новообразований, травматизм, болезни желудочно-кишечной и дыхательной систем (рис. 3).

Рисунок 3. Основные причины смертности среди населения, на 10 000 населения

Монгольская система здравоохранения состоит из государственных, частных и смешанных организаций. Это 3244 учреждения здравоохранения, в которых работают 47429 сотрудников. Основными источниками финансирования сферы здравоохранения являются государственный бюджет – 64,1%, Фонд медицинского страхования – 28,5%, а также наличные платежи и другие источники – 7,4% (рис. 4).

Рисунок 4. Бюджет здравоохранения Монголии

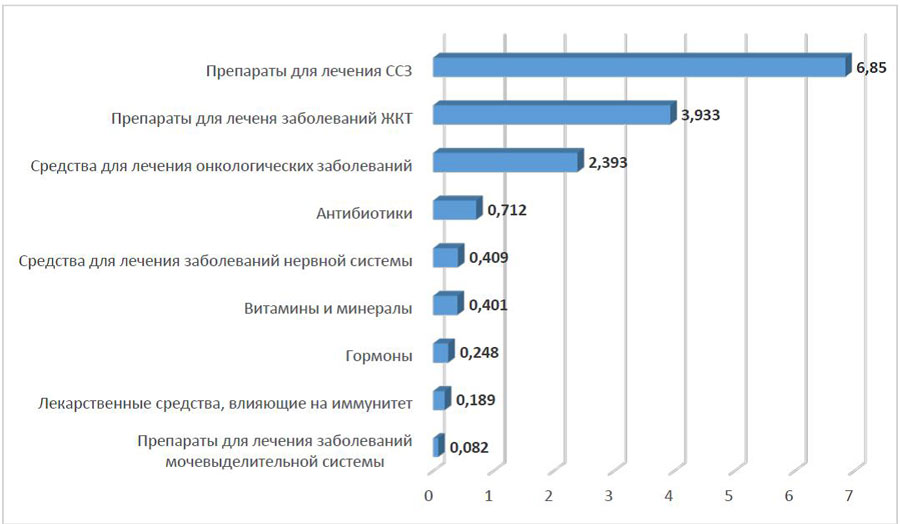

Сердечно-сосудистые препараты лидируют в списке возмещения затрат из фонда медицинского страхования. Среди лидеров также средства для лечения заболеваний желудочно-кишечного тракта и злокачественных новообразований (рис. 5).

Рисунок 5. ТОП-9 терапевтических групп лекарственных препаратов, которые возмещаются из Фонда медицинского страхования, млрд тугриков.

Обращение фармацевтической продукции регулируется государственными агентствами здравоохранения и министерством здравоохранения на основании соответствующих законов. Фармацевтический рынок на 100% представлен предприятиями частной формы собственности. В стране насчитывается 870 аптек, 70% из которых находятся в столице.

Помимо Фармацевтического департамента Министерства здравоохранения, Совета по лекарствам и Государственного агентства по профессиональной инспекции действуют еще две организации, в ведении которых находятся вопросы регулирования рынка лекарственных средств. Так за выдачу лицензий на изготовление, импорт и оптовую закупку лекарственных средств отвечает специальный лицензионный комитет. Кроме того, создан Национальный совет по лекарственным средствам, в состав которого входят представители всех соответствующих министерств и организаций. Под его управлением работают два отдельных Подведомственных совета (один регулирует обращение лекарственных средств для людей, а другой для животных). Соответственно, контроль над продвижением и рекламой лекарственных средств является одной из важных функций регуляторных органов.

Процедура государственной регистрации регламентируется лекарственных средств регулируется 22-й статьей «Закона о лекарствах и медицинских изделиях». Закон о лекарствах Монголии был впервые одобрен в 1998 году и изменен в 2012 году. В настоящее время в Монголии зарегистрировано 5 367 видов лекарственных средств и фармацевтического сырья. Регистрация пересматривается каждые 4 года. Если продукт не прошел перерегистрацию, то его исключают из государственного реестра. Орфанные препараты, используемые для лечения редких заболеваний, могут быть ввезены без регистрации. Медицинское оборудование и медицинские приборы также не подлежат регистрации.

Монгольский фармацевтический рынок на 70% представлен импортными лекарственными препаратами, продукция отечественного производства занимает лишь 30%. В 2011 году объем импорта фармпродукции (по ценам CIP) составлял 49 млн $, в 2014 году – 79 млн $, в 2015 году - 79 млн $, а в 2016 году он достиг $88 млн.

В разрезе стран производителей в структуре импорта лидирует Словения. Продукция, поставляемая из этой, страны занимает 14,2%. Второе место по доле в объеме импорта с долей в 11,8% занимает Германия. На третьем – с долей в 8,1% расположилась Венгрия, а вот 4-я позиция принадлежит России (таблица 2).

Таблица 2. Топ-10 стран производителей лекарственных препаратов в 2016 году

|

Страна производителя |

Сумма, млн $ |

Доля, % |

|

|

Slovenia |

12,497 |

14,20% |

|

|

Germany |

10,359 |

11,80% |

|

|

Hungary |

8,135 |

9,20% |

|

|

Russia |

7,657 |

8,70% |

|

|

Ireland |

6,606 |

7,50% |

|

|

Korea |

5,927 |

6,70% |

|

|

Switzerland |

5,107 |

5,80% |

|

|

Netherlands |

4,963 |

5,60% |

|

|

India |

4,821 |

5,50% |

|

|

China |

2,275 |

2,60% |

|

|

Grand total |

88,08 |

В таблице 3 представлена первая десятка компаний лидеров в стоимостном объеме импорта. Как видно, ведущая позиция принадлежит генериковой компании KRKA. На втором месте – компания Denk Pharma, на третьем - Gilead Sciences с препаратами для лечения гепатита С, который как было сказано выше, занимает лидирующие позиции в структуре заболеваемости.

Таблица 3. Топ-10 ведущих фармацевтических компаний по доле в объеме импорта

|

№ |

ТОП-10 компаний |

Объем продаж, млн $ |

||||||

|

2001 |

2012 |

2013 |

2014 |

2015 |

2016 |

Прирост 2016/2015, % |

||

|

1 |

KRKA |

3,708 |

4,743 |

6,158 |

5,646 |

6,556 |

8,017 |

22% |

|

2 |

Denk Pharma GmbH |

3,358 |

4,157 |

5,361 |

6,116 |

5,485 |

6,777 |

24% |

|

3 |

Gilead Sciences Ltd |

749 |

6,606 |

783% |

||||

|

4 |

Gedeon |

2,103 |

4,127 |

4,589 |

4,781 |

5,377 |

6,041 |

12% |

|

5 |

Astellas Pharma Europe |

1,376 |

2,366 |

3,125 |

5,772 |

5,197 |

5,815 |

12% |

|

6 |

Lek |

826 |

1,828 |

2,703 |

2,352 |

3,985 |

4,343 |

9% |

|

7 |

Novartis Pharma AG |

495 |

466 |

505 |

870 |

2,169 |

149% |

|

|

8 |

Sanofi |

1,344 |

1,427 |

1,988 |

1,88 |

1,445 |

2,1 |

45% |

|

9 |

Kraspharma |

1,606 |

1,76 |

1,64 |

2,056 |

1,824 |

1,577 |

0% |

|

10 |

Novartis Consumer Health |

1,227 |

2,239 |

2,166 |

3,05 |

2,302 |

1,558 |

-32% |

ТОП-20 торговых наименований лекарств в стоимостном выражении возглавляет препарат Харвони для лечения гепатита С. В 2016 году его было импортировано на 6,4 млн $ (таблица 4).

Таблица 4. ТОП-20 препаратов по объему и доле в объеме импорта в стоимостном выражении на монгольском рынке по итогам 2016 года

|

ТОП-20 торговых наименований |

Объем поставок, млн $ |

Доля, % |

|

|

1 |

Harvoni |

6,404 |

7,3% |

|

2 |

Albumin |

2,669 |

3,0% |

|

3 |

Flemoxin |

2,066 |

2,3% |

|

4 |

Glivec |

1,699 |

1, 9% |

|

5 |

Diclo-denk |

1,546 |

1,8% |

|

6 |

Cefazolin |

1,498 |

1,7% |

|

7 |

Amlo-denk |

1,237 |

1,4% |

|

8 |

Viferron |

1,162 |

1,3% |

|

9 |

Ledvir |

1,030 |

1,2% |

|

10 |

Linex |

1,013 |

1,1% |

|

11 |

Diroton |

952 |

1,1% |

|

12 |

Eesantiale |

941 |

1,1% |

|

13 |

Prograf |

928 |

1,1% |

|

14 |

Ibuprofen |

906 |

1,0% |

|

15 |

AСС |

902 |

1,0% |

|

16 |

Theraflu |

863 |

1,0% |

|

17 |

Fromilid |

851 |

1,0% |

|

18 |

Lorista |

825 |

0, 9% |

|

19 |

Panangin |

824 |

0, 9% |

|

20 |

Ciprinol |

689 |

0,8% |

|

Other |

59'077 |

67,1% |

|

|

Total |

88'080 |

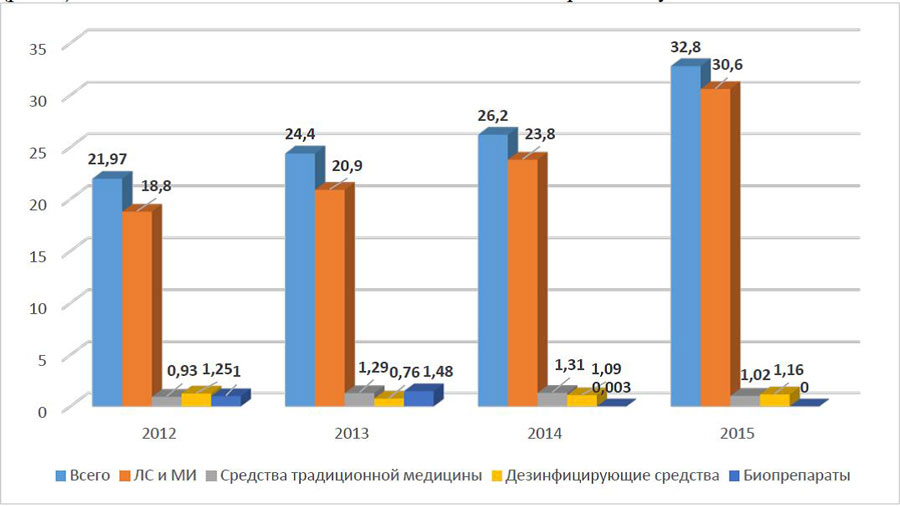

Отечественное производство составляет около 30-35% от общего объема рынка (рис. 6). За последние 4 года его объем в стоимостном выражении увеличился на 49,3%.

Рисунок 6. Объем отечественного фармпроизводства в 2012-2015 годах, млрд тугриков

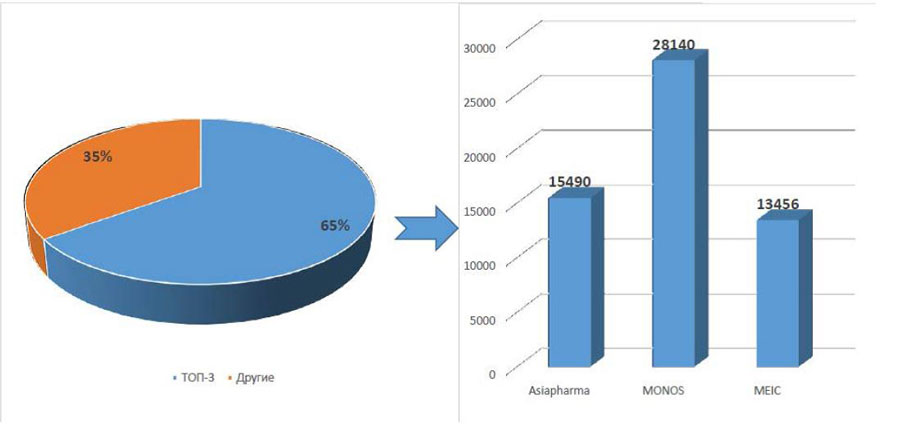

В целом в стране насчитывается около 70 дистрибьюторов фармацевтической продукции. 65% монгольского фармацевтического рынка принадлежит трем крупнейшим дистрибьюторам (рис. 7). Рыночные доли дистрибьюторов сильно варьируются в зависимости от сезона года.

Рисунок 7. Дистрибьюторы на монгольском фармацевтическом рынке

Компания «Monos Pharma Trade» является лидером дистрибьюторского сегмента на фармацевтическом рынке Монголии. Она имеет общенациональную логистическую сеть и использует в своей деятельности такие технологий, как облачная ERP-система, сочетание традиционного маркетинга с социальным. В ее структуре имеется розничная компания «Монос Улан-Батор», насчитывающая 110 сетевых аптек. Кроме того, компания имеет интернет-портал Emonos.mn, который является первой и единственной на настоящий момент интернет-аптекой с услугой доставки b2c. Но самое главное, что в состав группы компаний входит еще и фармацевтический завод «Monos Pharma», соответствующий требованиям стандарта GMP. Это первая частная фармацевтическая фабрика, которая была создана в 1990 году. Компания имеет собственный R&D-институт и фармацевтический университет «Монос», которые ежегодно выпускают 100-120 дипломированных фармацевтов. Это означает, что каждый третий фармацевт в Монголии окончил университет «Монос».

К печати подготовила Гульжамал РАИСОВА, Фармацевтическое обозрение Казахстана, №7, 2017 год.

Любая форма копирования данного информационного материала, его публикация или частичное воспроизводство разрешается только при условии наличия гиперссылки/ссылки на сайт информационно-аналитического издания "Фармацевтическое обозрение Казахстана" - http://pharm.reviews или https://pharmreview.kz.